Züblin Immobilière France annonce le lancement d'une augmentation de capital

d'environ 55 MEUR par émission de 3.930.978 actions nouvelles, à souscrire par

l'exercice de Bons de Souscription d'Actions (BSA) attribués gratuitement à ses

actionnaires. Parallèlement, Züblin Immobilière France annonce l'émission de 2.000 à

2.500 Obligations Remboursables en Actions (ORA) réservées à Forum European Realty

Income III G.P., représentant un produit brut de 28 à 35 MEUR [1].

Züblin Immobilière France annonce le lancement d'une augmentation de capital

d'environ 55 MEUR par émission de 3.930.978 actions nouvelles, à souscrire par

l'exercice de Bons de Souscription d'Actions (BSA) attribués gratuitement à ses

actionnaires. Parallèlement, Züblin Immobilière France annonce l'émission de 2.000 à

2.500 Obligations Remboursables en Actions (ORA) réservées à Forum European Realty

Income III G.P., représentant un produit brut de 28 à 35 MEUR [1].

L'augmentation de capital et l'émission des ORA devrait permettre à Züblin

Immobilière de doubler la taille de ses fonds propres et quasi fonds propres qui

devraient avoisiner 160 MEUR à l'issue de ces opérations. Le nombre d'actions

composant le capital social de Züblin Immobilière France après augmentation de

capital progressera de 75%. Il s'établira à 9 172 283 actions après l'augmentation

de capital et à 11 672 283 en cas de remboursement en actions de la totalité des

ORA.

Cette opération devrait permettre à Züblin Immobilière France d'être dotée d'une

structure financière adaptée à la mise en oeuvre de la deuxième phase de son

programme d'investissements (300 MEUR), compte tenu des critères d'équilibre

financier qu'elle s'est fixée, notamment un ratio LTV[1] compris entre 60 et 70%.

Züblin Immobilien Holding AG, actionnaire majoritaire de Züblin Immobilière France,

s'est par ailleurs engagée à souscrire à l'intégralité des BSA qui lui seront

attribués, soulignant ainsi son soutien à la stratégie de Züblin Immobilière France.

L'émission d'ORA réservée permettra l'entrée d'un nouvel investisseur, Forum

Partners, qui souhaite s'associer au développement de Züblin Immobilière France sur

le long terme. Les fonds gérés par Forum Partners ont déjà une participation

significative dans la maison mère.

Züblin Immobilière France pourrait ainsi poursuivre sa stratégie d'acquisitions

ciblées dans l'immobilier tertiaire (bureaux, commerce, logistique) afin d'accroître

son patrimoine et son cash flow d'exploitation par action[2]. Cette opération

permettra également à Züblin Immobilière France de renforcer sa visibilité et

d'élargir son flottant.

Modalités de l'augmentation de capital

- Structure : attribution gratuite de Bons de Souscription d'Actions (BSA).

- Attribution des BSA : attribution gratuite de 5.241.305 BSA, soit 1 BSA par action

détenue à l'issue de la séance de bourse du 26 juin 2007.

- Parité et prix de souscription : 4 BSA donneront droit à souscrire 3 actions

nouvelles au prix de 14,00 EUR par action. Le prix d'émission des actions nouvelles

fait ressortir une décote de 10,26% sur le dernier cours coté de l'action Züblin

Immobilière France le 22 juin 2007, soit 15,60 euros (hors dividende de 0,70EUR,

versé le 20 juin 2007).

- Exercice et cotation des BSA : les BSA seront négociables sur le marché Eurolist

d'Euronext Paris du 27 juin 2007 au 3 juillet 2007 inclus, sous le code ISIN

FR0010492223. Les BSA seront exerçables sur cette même période.

- Taille : un maximum de 3.930.978 actions nouvelles, représentant 75% du capital,

soit 55 MEUR.

- BSA non exercés : les BSA non exercés le 3 juillet 2007 seront automatiquement

rachetés par la Société pour le compte des établissements garants et les actions

émises sur exercice de ces bons seront reclassées dans le cadre d'un placement privé

les 10 et 11 juillet 2007.

- Intention de Züblin Immobilien Holding AG : Züblin Immobilien Holding AG qui

détient 3.573.543 actions[3], s'est engagé à exercer l'intégralité des BSA qui lui

seront attribués.

- Engagement des établissements garants : les établissements garants se sont engagés

à exercer un nombre de bons rachetés permettant de réaliser l'augmentation de

capital à hauteur de 75% du montant initialement prévu, compte tenu des engagements

de Züblin Immobilien Holding AG.

- Lock up : engagement de 180 jours pour la Société, Züblin Immobilien Holding AG et

le management, sous réserve de certaines exceptions usuelles.

Modalités de l'émission d'ORA

- Structure : émission réservée à Forum European Realty Income III G.P. d'ORA de

Züblin Immobilière France. Cette émission d'ORA doit être autorisée par une

assemblée générale extraordinaire qui sera convoquée le 3 août 2007.

- Parité de remboursement : 1.000 actions nouvelles pour une ORA, soit un maximum de

2.500.000 actions

- Valeur nominale : Parité de remboursement multipliée par le maximum entre le Prix

d'exercice des BSA et le prix du placement privé des BSA non exercés

- Prix d'émission : au pair

- Taille : de 2.000 à 2.500 ORA, soit un montant compris entre 28 MEUR et 35 MEUR[4]

- Taux d'intérêt : maximum entre un taux d'intérêt fixe annuel de 2% de la valeur

nominale et le dividende par action multiplié par la Parité de remboursement

- Echéance : 7 août 2017, soit le dixième anniversaire de la date d'émission

- Remboursement anticipé : au gré de Forum Partners à compter du 7 août 2008, au gré

de la Société à compter du 7 août 2012 et sous condition de performance de l'action.

Calendrier indicatif de l'opération

25 juin 2007

Visa de l'AMF sur le Prospectus

27 juin 2007

Emission et attribution gratuite des BSA

Admission des BSA sur Eurolist d'Euronext Paris

Début de la période d'exercice et de cotation des BSA

3 juillet 2007

Fin de la période d'exercice et de cotation des BSA

10 juillet 2007, 8h

Ouverture de la période de placement des BSA non exercés

11 juillet 2007

Clôture du placement

Fixation du prix du placement

16 juillet 2007

Règlement livraison des actions nouvelles

Admission des actions nouvelles aux négociations

18 juillet 2007

Communiqué de presse relatif au nombre d'ORA émises et à leur prix d'émission

Convocation à l'Assemblée générale extraordinaire des actionnaires relative à

l'émission des ORA

3 août 2007

Assemblée générale extraordinaire des actionnaires relative à l'émission des ORA

7 août 2007

Règlement livraison des ORA

Intermédiaires financiers

- SOCIETE GENERALE Corporate & Investment Banking

- NATIXIS

Mise à disposition du prospectus

Des exemplaires du prospectus, composé du document de référence enregistré auprès de

l'Autorité des marchés financiers le 8 juin 2007 sous le numéro R.07-093, d'une

actualisation du document de référence déposée le 21 juin 2007 sous le numéro

D07-0463-A01 et de la note d'opération ayant reçu le visa n°07-209 en date du 25

juin 2007, sont disponibles sans frais et sur simple demande auprès de Züblin

Immobilière France, 52 rue de la Victoire, 75009 Paris, ainsi que sur les sites

Internet de l'Autorité des marchés financiers (www.amf-france.org) et de Züblin

Immobilière France (www.zueblin.fr).

Une notice sera publiée au Bulletin des annonces légales obligatoires le 27 juin 2007.

[1] Le ratio loan to value (ratio LTV) est le rapport, à une date donnée, entre

d'une part le montant ou l'encours en principal d'un prêt immobilier et d'autre

part, la valeur de marché du ou des actifs immobiliers financés par ce prêt.

[2] Résultat avant impôts retraité de la variation de la valeur des actifs et de

l'incidence de l'actualisation de l'exit tax et des dépôts de garantie des

locataires.

[3] Représentant 68,18% du capital et des droits de vote de la Société

[4] Dans le cas où le Prix du Placement est égal au prix d'Exercice des BSA

A propos de Züblin Immobilière France

Züblin Immobilière France est une société foncière cotée ayant opté pour le statut

SIIC, qui a vocation à investir dans l'immobilier tertiaire (bureaux, commerce,

logistique). Son patrimoine immobilier est constitué de 6* immeubles de bureaux,

situés à Neuilly-sur-Seine, Gennevilliers, Suresnes, et Saint-Cloud*. Elle a

également signé une promesse d'acquisition sur un 7ème immeuble situé à Marseille.

Chiffres clés au 31 mars 2007 :

* Patrimoine immobilier expertisé : 249,5 MEUR* (droits de mutation inclus)

* Loyers annualisés : 17,3 MEUR*

* ANR de remplacement : 17,00 EUR par action

* Résultat net consolidé : 9,7 MEUR (2,23 EUR par action**)

* Cash flow opérationnel : 4,2 MEUR (0,98 EUR par action**)

* avant cession des lots de copropriété de Saint-Cloud.

** calculé sur un nombre moyen pondéré d'actions de 4 326 651 actions.

Les actions Züblin Immobilière France sont cotées sur le compartiment C d'Eurolist

d'Euronext Paris SA - ISIN : FR0010298901

Contacts

Pierre Essig, Directeur Général, Züblin Immobilière France,

52 rue de la Victoire, 75009 Paris

Tél. +33 1 40 82 72 40, info@zueblin.fr

Emmanuel Huynh, Steve Grobet, NewCap., Communication financière

Tél. +33 1 44 71 94 94, Fax +33 1 44 71 94 90, zueblin@newcap.fr

Ce communiqué ne doit pas être diffusé aux Etats-Unis, au Canada, en Italie, en

Australie ou au Japon.

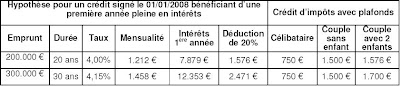

Immobilier en Haute Saône